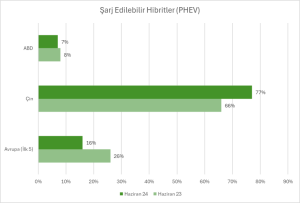

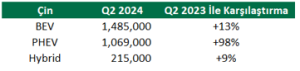

2024’ün ikinci çeyreğinde, analiz edilen 21 pazarda elektrikli araçların (BEV, PHEV ve hibritler) pazar payı 2023’ün aynı döneminde %30 iken, 2024 yılında bu oran %37’ye çıkmıştır. Elektrikli araç satışları %21 artarken, içten yanmalı motorlu araç satışlarında %9 düşüş görülmüştür. Bu büyümedeki en büyük etken Çin’deki PHEV satışlarının %98 artmasıyla gerçekleşti. Çin’de ilk kez bir çeyrekte bir milyon adedin üzerinde PHEV satıldı.

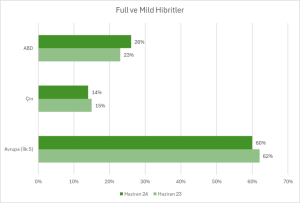

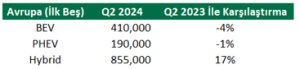

Çin’in küresel otomobil pazarındaki artışının en büyük sebepleri arasında; Avrupa’ya olan ihracatındaki artış ve Çinli üreticilerin kendi iç pazarlarındaki hakimiyetlerini güçlendirmesi bulunuyor. Full ve Mild hibrit araç satışları Avustralya’da %116, Norveç’te %69 ve Fransa’da %40 artış gösterdi. Avrupa’nın en büyük beş pazarında hibrit araçların pazar payı %32’ye ulaştı ve toplam elektrikli araç pazar payı %50’nin üzerine çıktı.

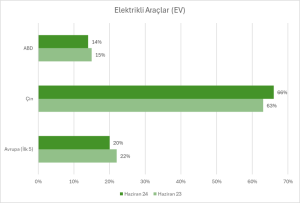

BEV satışları, 2024’ün ikinci çeyreğinde karışık bir tablo çizdi. Yıllık bazda Brezilya (%850) ve Türkiye (%260) gibi daha az olgun BEV pazarlarında büyük bir büyüme yaşanırken, İtalya’da %32’lik bir artış kaydedildi. Ancak Almanya gibi olgunlaşmış pazarlarda BEV satışları %18 oranında düştü. 2024’ün ikinci çeyreğinde 21 pazarın toplamında BEV pazar payı %15 olarak gerçekleşti.

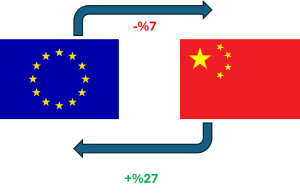

Çin’in artan ihracatı AB’nin tepkisine yol açıyor

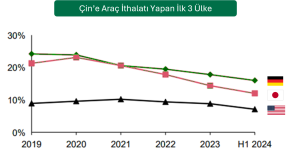

2023 yılında Çin’den Avrupa Birliği’ne yapılan otomobil ihracatı, toplam otomobil satışlarının yaklaşık %5’ini ve BEV (Tam Elektrikli Araç) satışlarının %22’sini oluşturdu. Firmalar, 2024 yılında Çin’in Avrupa’ya ihracatında büyük bir artış beklemekte ve Çin’den Avrupa’ya yapılan ihracatın, Avrupa’dan Çin’e yapılan ihracatı geçeceğini öngörmektedir. 2023 yılında Çinli markalar Avrupa’ya yaklaşık 280.000 binek otomobil ihraç etti ve bu, bölgeye yapılan toplam otomobil ihracatının %55’ini oluşturdu. 2024’te bu rakamın 440.000’e çıkması ve bu sayede toplam ihracatın %68’ine ulaşması bekleniyor. Aynı yıl Avrupa markalarının Çin’e ihraç edeceği tahmin edilen 325.000 aracı geçmesi bekleniyor.

Bu veriler Çin otomobil pazarının hızla yükseldiğini ve ciddi bir karşı önlem alınmazsa bu gücün daha da artacağını gösteriyor. AB yetkilileri Çinli otomobil üreticilerinin hükümet sübvansiyonlarından, daha düşük üretim maliyetlerinden ve daha gevşek düzenlemelerden yararlandığını düşünüyor ve bu nedenle rekabet koşullarını dengelemek amacıyla tarifeler getirmeyi planlıyor. Çin’de üretilen BEV’lere uygulanacak geçici tarifeler, ilgili üreticinin AB ile olan şeffaflığına ve iş birliği seviyesine göre değişecek. Nihai önlemler 2 Kasım’da açıklanacak.

Bu tarifeler, otomotiv endüstrisi üzerinde çeşitli sonuçlara yol açabilir. Kısa vadede Çinli üreticiler Avrupa’da kâr marjlarında azalma yaşanması ve bazı giriş seviyesi modellerin piyasa lansmanını ertelenmesi veya diğer modellerin fiyatlarının arttırılması masada olan konular arasında. Örneğin, Tesla Çin’de üretilen Model 3’ün fiyatını artıracağını duyurdu. Ancak uzun vadede Çinli markalar piyasa dezavantajlarını hafifletmenin yollarını arayacak, bu da yerel üretimi artırmak veya sözleşmeli üretim için OEM veya tedarikçi ortaklar bulmak gibi stratejileri içerebilir.

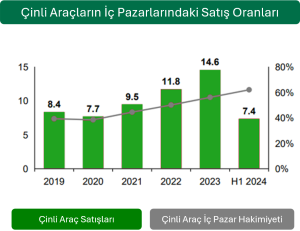

Çinliler iç pazarlarında hakimiyeti sürdürdüler

2024 yılında Çinli otomobil üreticileri (OEM’ler), iç pazarlarında büyük bir hakimiyet kurmaya başladı. 2024 Haziran ayında bu şirketler, ülkede satılan tüm otomobillerin neredeyse %65’ini sattı. Bu oran, geçen yılın aynı ayına göre yaklaşık 12 puan artışı temsil ediyor. 2024’ün ilk altı ayında Çinli markaların binek otomobilleri, toplam pazarın neredeyse %62’sini oluşturdu. Aynı dönemde Alman markaları, Çin’de en fazla satış yapan ikinci marka grubunu oluşturmasına rağmen Çinli üreticiler ile aralarında %16’lık bir pazar payı bulunmaktadır. Bu farkın önümüzdeki yıllarda artması beklenmektedir.

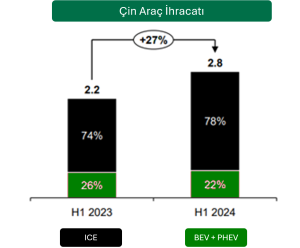

Çin’den yapılan araç ihracatı da yükselmeye devam ediyor ve 2024’ün ilk yarısında, geçen yılın aynı dönemine göre %27 artış gösterdi. Özellikle içten yanmalı motorlu araç (ICE) ihracatları son bir yılda büyük bir artış yaşadı. İçten yanmalı araçlar tüm ihracatların yaklaşık %78’ini oluşturuyor.

Tesla pazarlardaki lider konumunu sürdürüyor

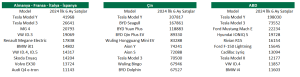

2024’ün ilk yarısında (H1 2024) Tesla Model Y, Avrupa, Çin ve ABD’de en çok satan elektrikli araç modeli olarak liderliğini sürdürüyor. Avrupa pazarında Tesla Model 3 ikinci sırada yer alırken, MG 4 ve VW ID.3 gibi modeller de popülerliğini artırıyor. Çin pazarında Tesla Model Y’nin yanı sıra BYD’nin modelleri (Seagull ve Yuan Plus) dikkat çekici satış rakamlarına ulaştı. ABD’de ise Tesla Model Y ve Model 3’ün hakimiyeti devam ederken, Ford Mustang Mach-E ve Hyundai IONIQ 5 gibi modeller öne çıkıyor. Tüm bu veriler incelendiğinde, Tesla’nın global pazarlardaki güçlü konumu ve BYD’nin Çin’deki yükselişi dikkat çekiyor.

Fransa, Almanya, İtalya, İspanya ve İngiltere Satışları

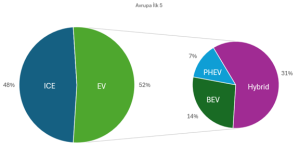

2024’ün ikinci çeyreğinde, Avrupa’nın en büyük beş pazarında elektrikli araç (EV) satışlarındaki yıllık büyüme, toplam araç pazarını geride bıraktı. EV satışları, geçen yılın aynı dönemine göre %11 artarken, içten yanmalı motorlu araç (ICE) satışları %2 düştü. Bunun sonucunda, EV pazar payı yeniden %50’nin üzerine çıktı. Bu oran, 2024’ün ilk çeyreğinde %1’in altında kalarak hedefin gerisinde kalmıştı.

Bu büyümenin ana nedeni, 2024’ün ikinci çeyreğinde geçen yıla göre %21 artan full ve mild hibrit araç satışları olarak gösterilmektedir. Hibrit satışları, özellikle Fransa’da (%40) ve İspanya’da (%27) büyük artış gösterdi. Şu anda Avrupa’nın en büyük beş pazarında hibrit araçların pazar payı %32’ye ulaştı. Artık bölgede satılan her üç araçtan biri hibrit.

İtalya 2024’ün ikinci çeyreğinde BEV satışlarında en yüksek büyümeyi kaydetti (Geçen yılın aynı çeyreğine göre %32’lik bir artış yaşandı). Bu artış hükümetin Ecobonus satın alma teşviki sayesinde gerçekleşti ve teşvik fonları saatler içinde tükendi. Fransa ve Birleşik Krallık da yıllık bazda %8’lik bir BEV büyümesi kaydetti. Ancak Almanya’da BEV pazarı, 2023’ün sonunda BEV teşvik programının aniden sona ermesi ve ekonomik belirsizlikler nedeniyle %18 oranında düştü.

Almanya, Fransa ve Birleşik Krallık’taki BEV pazar payları geçmişte benzer bir eğilim izlerken, günümüzde farklı büyüme trendleri aradaki farkın açılmasına neden oldu. 2024’ün ikinci çeyreğinde Birleşik Krallık’ta BEV pazar payı %18, Fransa’da %17 iken, Almanya’da bu oran %13’e düştü. İtalya’da BEV pazar payı %5’te kalırken, İspanya’da bu oran %5’in biraz altında kaldı. Ancak İtalya, en büyük beş Avrupa pazarı arasında %39 ile en yüksek full ve mild hibrit pazar payına sahip.

Avusturya, Hollanda, Norveç, İsveç, İsviçre Satışlar

- 2024’ün ikinci çeyreğinde full ve mild hibrit araç satışlarındaki en büyük büyüme Norveç’te %69 ile gerçekleşti. Norveç BEV’ler için pazarın lideri olmaya devam ediyor ve pazar payı %87’ye ulaştı. Hibrit araçların pazar payı ise İsviçre (%33) ve Hollanda’da (%29) en yüksek seviyelere ulaştı.

- BEV pazar payları ise üç farklı seviyede incelenebilir: Norveç %87 ile açık ara önde, Hollanda ve İsveç sırasıyla %36 ve %32 pazar payına sahip, İsviçre ve Avusturya ise sırasıyla %17 ve %16 BEV pazar payına sahipler.

Çin ve Diğer Asya Ülkeleri

- Çin

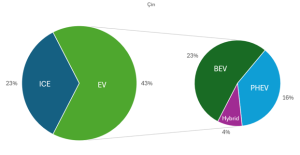

2024’ün ikinci çeyreğinde Çin’de PHEV (şarj edilebilir hibrit araçlar) satışları, bir önceki yılın aynı dönemine göre neredeyse iki katına çıkarak %98 arttı. PHEV pazarı, rekabetçi fiyatlar ve geniş ürün yelpazesi sayesinde hızla büyüyor. Bu büyümenin arkasında bazı tüketicilerin şarj altyapısı konusundaki belirsizlik nedeniyle, tamamen BEV satın almaktan çekinmesinden kaynaklandığı düşünülmekte. Önemli sayıdaki PHEV satış artışı, toplam elektrikli araç (EV) pazarının yıllık bazda %35 büyümesini sağladı ve içten yanmalı motorlu araç (ICE) pazarının %21 oranında küçülmesine neden oldu. BEV satışları ise yıllık bazda %13 arttı. Şu anda BEV ve PHEV’nin toplam pazar payı %43’e ulaştı (sırasıyla %25 BEV ve %18 PHEV). Bir yıl önce, 2023’ün ikinci çeyreğinde, toplam pazar payı %31’di (sırasıyla %22 BEV ve %9 PHEV). Aynı dönemde ICE pazar payı ise %66’dan %53’e düştü.

- Japonya

2024’ün ikinci çeyreğinde BEV (Tam Elektrikli Araç) ve ICE (İçten Yanmalı Motorlu Araç) satışları, 2023’ün aynı dönemine göre sırasıyla %32 ve %13 oranında azaldı. BEV pazar payı sadece %1 olarak gerçekleşti. Elektrikli araç pazarına hibrit araçlar hakim durumda ve 2024’ün ikinci çeyreğinde %59 pazar payına sahipler.

- Kore

2024’ün ikinci çeyreğinde Güney Kore’de BEV satışları bir önceki yılın aynı dönemine göre %3, ICE satışları ise %18 düştü. Buna karşın hibrit araç satışları yıllık bazda %19 artış gösterdi ve hibrit araçların pazar payı %27’ye ulaştı. BEV pazar payı ise %10 olarak gerçekleşti.

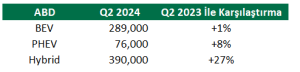

ABD Satışlar

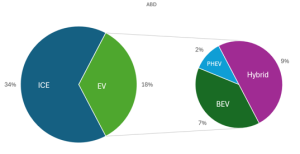

- 2024’ün ikinci çeyreğinde ABD’de toplam elektrikli araç (EV) satışları, bir önceki yılın aynı dönemine göre %14 arttı. Bu artışın büyük bir kısmı hibrit araç satışlarındaki %28’lik yıllık büyümeyle açıklanmaktadır. Buna karşılık, içten yanmalı motorlu araç (ICE) satışları aynı dönemde %4 düştü. Sonuç olarak, yılbaşından bu yana elektrikli araçların pazar payı %18’e yükseldi ve 2014’ten beri kayıt tutulmaya başlandığından bu yana en yüksek seviyeye ulaştı. 2024’ün ikinci çeyreğinde BEV pazar payı %7, hibrit pazar payı %10 ve PHEV pazar payı ise %2 olarak gerçekleşti.

- Güçlü EV büyümesine rağmen, toplam pazar %1 oranında küçüldü. Bu küçülme ICE satışlarının %4 azalmasından kaynaklandı ve ICE pazar payı %81 olarak gerçekleşti. Hibritler, artan ürün çeşitliliği, hibrit araçların fiyat avantajının azalması ve tüketicilerin elektrikli araçlara geçiş yaparken temkinli bir adım atma isteği nedeniyle popüler bir tercih haline geldi. Hibrit araçlarla olumlu bir deneyim yaşayan tüketiciler, tam elektrikli araç fikrine daha sıcak bakmaya başlıyor ve bu da uzun vadede BEV pazarının büyümesine katkı sağlamasına olanak sağlayacağı düşünülüyor.

Elektrikli Araç Satış Oranları

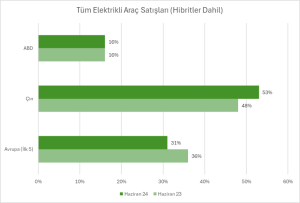

2024’ün ilk yarısında Avrupa’da araç kayıtlarının yarısından fazlasını hibrit ve elektrikli araçlar oluşturmuştur.

Çin’de bu oran toplam satışların %42’sini oluşturmuştur.

ABD’de hibrit ve elektrikli araç satış oranları %18 ile sınırlı kalmıştır.

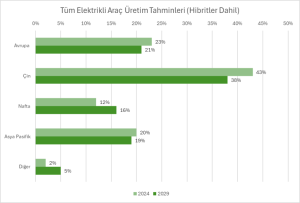

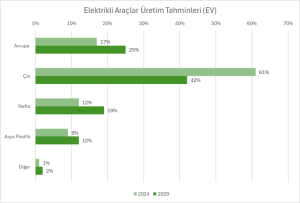

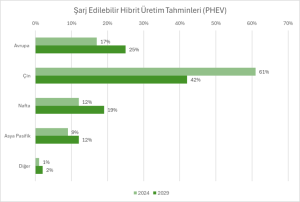

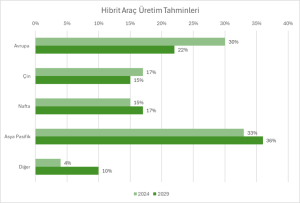

Bölgesel Elektrikli Araç Üretim Tahminleri

2024 yılında 33.1 milyon adet tahmin edilen elektrikli ve hibrit araç üretim adetlerinin 2029 yılında 68.3 milyon adetlerine ulaşması beklenmektedir.

Hibrit harici elektrikli araçlarda bu adetlerin 2029 yılında 33.7 milyon adete çıkması beklenmektedir (2024 yılı 11.7 milyon)

Şarj edilebilir hibrit araçlarda 2029 üretim öngörüleri 11.7 milyon olması beklenmektedir. (2024 yılı 6.2 milyon)

Hibrit araçların üretim adetlerinin 2029 yılında 22.9 milyona kadar çıkması beklenmektedir. (2024 = 15.2 milyon)

Kaynak: strategy& (pwc)

Bu yazı ilgili kaynağın paylaştığı ‘’Electric Vehicle Sales Review Q2-2024’’ yazısından derlenmiştir.

Derleyen: Yeşilova Holding İş Geliştirme Uzmanı Şevki Sakaldaş